Как финансовая модель поможет компании добиться целей в 2023 году

Финансовая модель – это инструмент, который поможет вам узнать, на какие ключевые метрики бизнеса нужно давить, чтобы прийти к запланированным результатам. Построив финмодель, вы узнаете, как обстоят дела: работаете ли вы в прибыль, эффективно ли используете ресурсы и как можете добиться целей, которые вы поставили на следующий год.

Давайте разберемся, как ее построить! А дочитав до конца, вы получите подарок от Финвед – бесплатный шаблон финансовой модели.

Поехали!

Составьте финансовую модель “как есть”

Чтобы определить способы достижения целей в будущем, нужно узнать, как обстоят дела в компании сегодня.

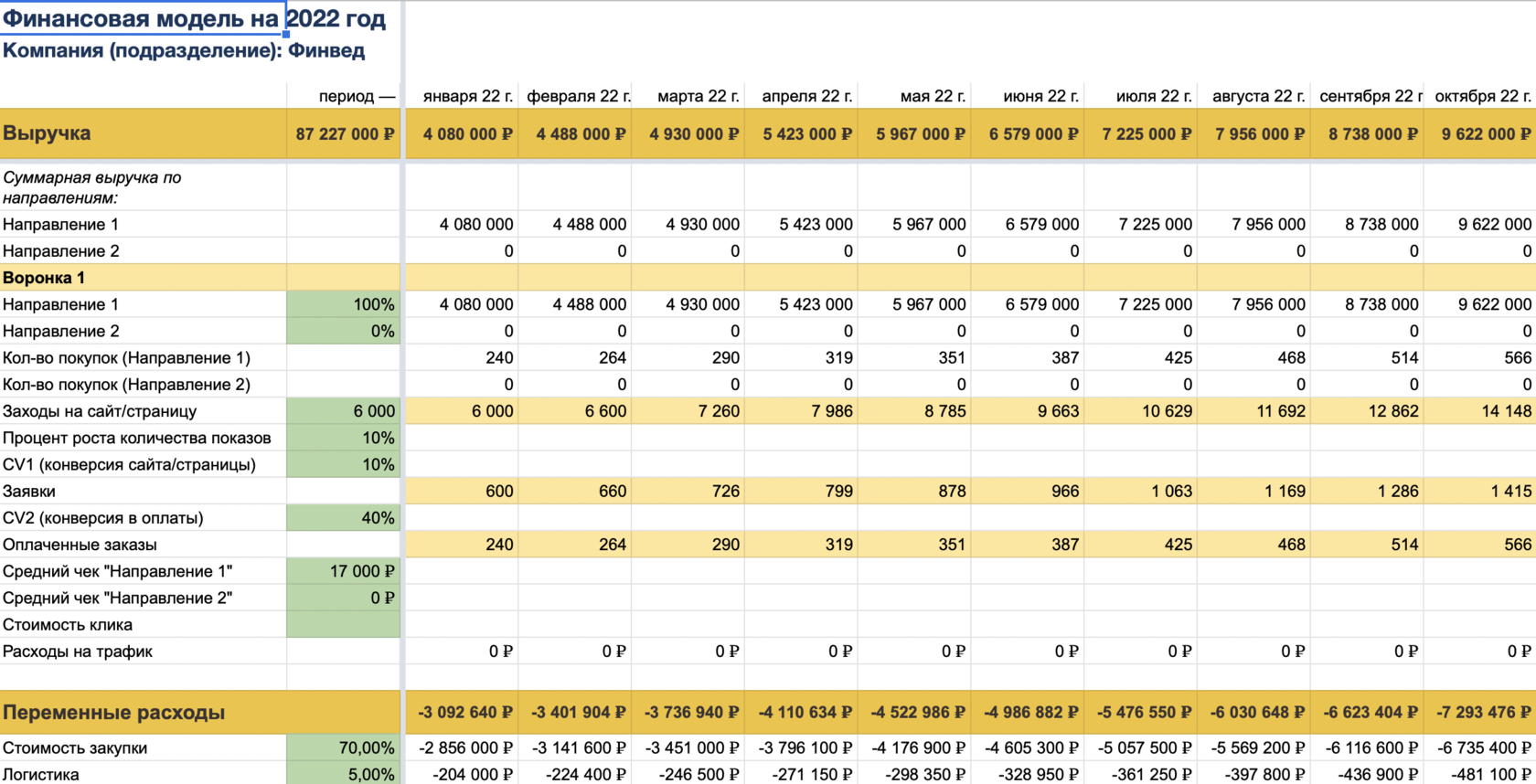

Для этого отразите в финмодели показатели за текущий период:

- Постоянные расходы. Это затраты, не зависящие от объема продаж (аренда, оклады сотрудников, ЖКХ, РКО, реклама).

- Переменные расходы, которые меняются вместе с продажами (логистика, упаковка, зарплата менеджеров, если в процентах).

- Воронка продаж. В нее включите характеристики, которые влияют на прибыль: количество просмотров, количество заявок, число продаж, средний чек, конверсию. Конверсия – это процент от посетителей магазина или сайта, которые купили товар.

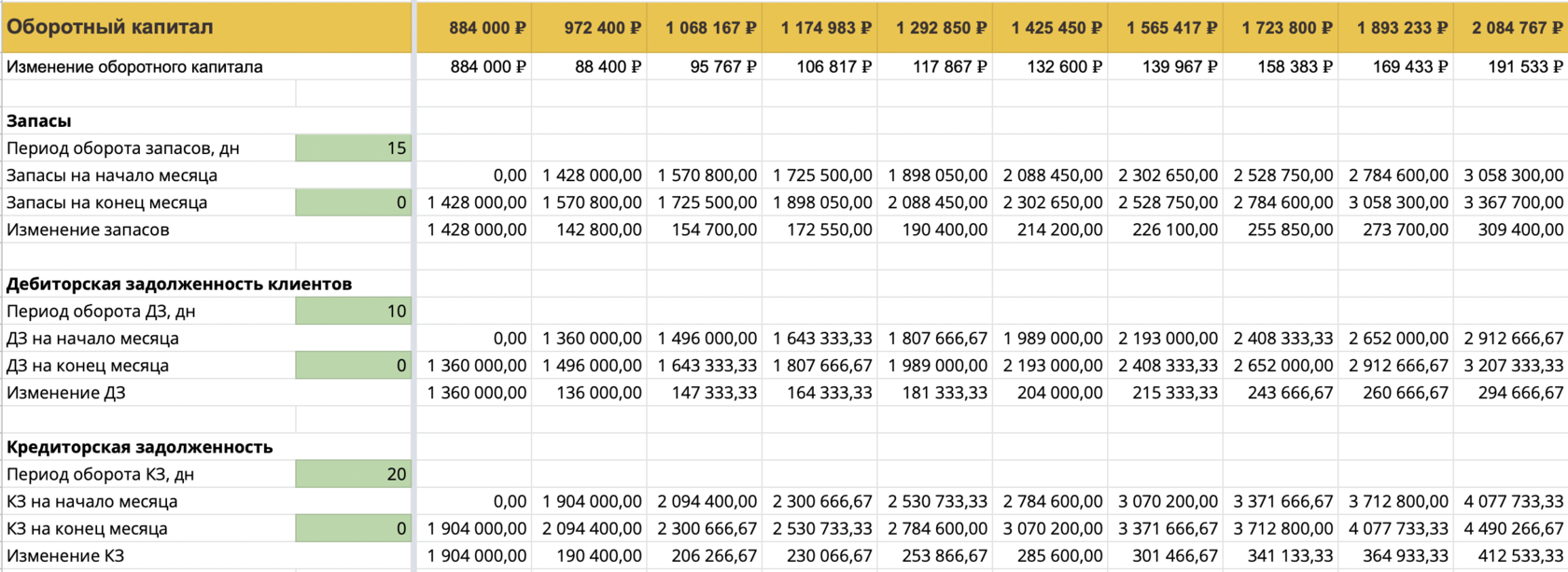

- Оборотный капитал (суммы запасов, дебиторской и кредиторской задолженности).

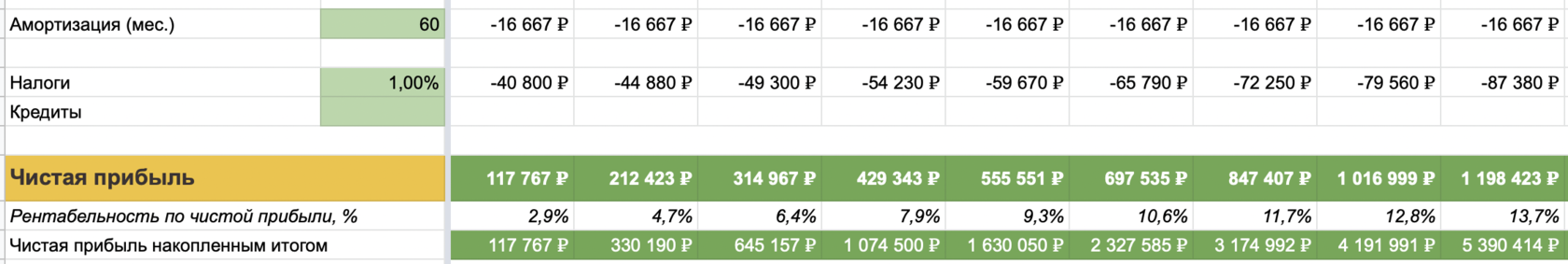

- Затраты на налоги, кредиты, амортизацию.

Готово? Теперь на основании заполненных сумм рассчитайте контрольные показатели финмодели:

- Выручка («средний чек» * «количество клиентов»).

- Маржинальная прибыль («выручка» минус «переменные расходы»). Она показывает, сколько денег компания получает после продажи.

- Валовая прибыль («маржинальная прибыль» минус «прямые постоянные расходы»). Показывает, эффективно ли вообще то или направление.

- EBITDA или операционная прибыль («валовая прибыль» минус «постоянные косвенные расходы»). Показывает, насколько бизнес способен генерировать прибыль.

- Чистая прибыль («EBITDA» минус кредиты, амортизация и налоги). Показывает сумму, которую теоретически собственник может взять себе или направить на развитие бизнеса.

“Скелет” финансовой модели готов. И уже на этом этапе вас могут ждать открытия. Вы можете предполагать, что получаете прибыль, а на самом деле работаете “в минус”, потому что в большей части выручки “сидят” расходы.

Определите, какие показатели напрямую влияют на прибыль

“Поиграйте” значениями и определите взаимосвязи. Измените количество посетителей, себестоимость, процент конверсии и посмотрите, как они влияют на чистую прибыль. Вы можете увидеть, что если себестоимость увеличится хотя бы на 1000 рублей, доход упадет ровно вполовину. Если конверсия снизится с 7% до 5%, бизнес сразу начнет работать “в минус”. А если она увеличится на 1 небольшой процент, прибыль резко пойдет вверх, поднявшись на 50%.

“Играя” показателями, вы “убиваете сразу двух зайцев”: находите значения, снижение которых утянет бизнес на дно. Не нужно допускать, чтобы цифры по ним падали ниже “точки безубыточности” (финмодели, по которой компания работает “в ноль”). И определяете значения, которые будут генерировать ту величину чистой прибыли, которую вы хотите видеть в следующем году.

Допустим, в нашем случае ключевым фактором, который наиболее влияет на прибыль, является конверсия. И рост этого показателя на 1-2% позволит компании добиться запланированной прибыли.

Определите, что в вашей компании отвечает за рост важного показателя

У каждого значения в компании есть “лицо” - человек или процесс, который за него отвечает. На примере конверсии им могут быть менеджеры по продажам, которые работают с клиентами, люди, дающие таргетированную рекламу и обеспечивающие нужное число просмотров.

Подумайте, как в рамках текущей финмодели повлиять на рост конверсии. Допустим, можно увеличить количество продажников, повысить их квалификацию или внедрить систему мотивации. Также можно реализовать дополнительные меры на этапах продаж, на которых чаще всего теряются клиенты - например, сделать рассылку-напоминание о том, что товары лежат в корзине.

Также можно пойти немного другим путем — например, уменьшить себестоимость. Но сделать это получится только за счет покупки низкокачественных товаров у поставщиков. Это в долгосрочной перспективе испортит репутацию продавца, поэтому лучше подобрать менее рискованный вариант.

Изменяя показатели финмодели, вы увидите потенциальные точки своего бизнеса. Но планы достижения целей должны быть осуществимыми. Допустим, вы пришли к выводу, что для получения прибыли вам нужно полностью переделать сайт, дополнительно вложиться в рекламу и с учетом возросшего трафика увеличить количество обученных менеджеров с 3 человек до 10. Конечно, сделать это за 1-3 месяца, с учетом имеющихся ресурсов нереально. Поэтому при составлении финмодели важно определить тот “план-максимум”, на который вы можете рассчитывать исходя из текущего состояния компании. Этот та величина чистой прибыли, которую вы получите, сделав что-то уже сейчас.

Двигаясь по направлению к цели, учитывайте возможность реализации трех сценариев развития событий:

- “план-минимум”. Это значения показателей финмодели, равные точки безубыточности. То есть та планка, ниже которой бизнесу падать нельзя, иначе он начнет работать в убыток.

- “план-норма”. Это сценарий, при котором компания имеет достаточно ресурсов, чтобы достигать приемлемых значений прибыли;

- “план-максимум”. Запланированный вариант развития событий, который сложится, если вам удастся успешно выполнить намеченные действия, и негативные факторы этому не помешают.

Ежемесячно отслеживайте, по какому сценарию вы идете в данный момент. Каковы показатели выручки, чистой прибыли, себестоимости, среднего чека, кол-ва посетителей, конверсии? И если какой-либо из них начинает опускаться ниже нормы, определите взаимосвязи и предпримите меры.

Опираясь на финмодель, составьте годовой бюджет компании

Теперь наша задача – перейти от слов к делу. Окончательный вариант финансовой модели бизнеса должен стать основой для составления годового бюджета компании.

В отличие от финмодели, которая показывает сценарий развития (“что будет, если изменить показатели”), годовой бюджет – это твердое намерение для достижения запланированного результата.

Используйте значения бюджета в текущей деятельности, стараясь не превышать указанные статьи затрат. Если это случилось, проанализируйте ситуацию. В чем причина превышения расходов? Как ее устранить? Иногда бюджет превышается не из-за отсутствия дисциплины, а потому, что он сильно расходится с действительностью. В этом случае его нужно откорректировать с учетом фактических реалий бизнеса.

Чтобы составить годовой бюджет, используйте основные формы финмодели. Включите в него уточняющие данные: доходы по видам товаров, зарплату по подразделениям. Так план станет детальнее, и следовать ему будет легче.

Что еще важно?

Применение сценарного анализа для прогнозирования

Сценарное планирование является эффективным инструментом в финансовом планировании. Оно позволяет предсказать различные исходы на основе ряда переменных и включать их в вашу финансовую модель. Финансовое планирование помогает оценить риски и возможности, связанные с разными ситуациями, которые могут возникнуть в процессе работы предприятия. Этот подход требует определения ключевых факторов, которые имеют значительное влияние на прибыль и бизнес-процессы компании. Сценарный анализ при финансовом планирования также позволяет более точно спрогнозировать бюджет на следующий квартал или год, учитывая возможные изменения на рынке, в политике компании или в экономической ситуации.Разработка стратегического плана

Финансовое планирование служит основой для формирования стратегического плана компании. На основе анализа текущего состояния и разработки прогнозов для будущего, руководство может ставить конкретные цели и разрабатывать пути их достижения. Стратегическое планирование позволяет не только определить долгосрочные цели, но и решить, какие ресурсы необходимо использовать для их достижения, включая инвестиционные решения в рамках поступления денежных средств, налоговые стратегии и источники корпоративного финансирования.Постоянное отслеживание показателей

Регулярный анализ и мониторинг ключевых финансовых показателей являются неотъемлемой частью финансового планирования. Это позволяет компании быстро реагировать на изменения и корректировать свою стратегию и планы при необходимости. Для этого можно использовать специализированные программы, методы или инструменты бюджетирования.Обучение и развитие команды

Наконец, чтобы финансовое планирование было эффективным, необходимо обучить команду использованию финансовой модели. Сотрудники должны понимать, как она работает, какие данные необходимы для ее обновления и какие выводы можно сделать на основе этой информации. Обучение сотрудников может помочь улучшить понимание современных бизнес-процессов, что в свою очередь приведет к повышению эффективности работы.Таким образом, участие всего коллектива в понимании и использовании финансовых моделей в планировании модели не только способствует усилению командной работы, но и увеличивает ответственность каждого отдельного сотрудника за результаты компании.

Подведем итоги. Финансовая модель – это эффективный, а главное, простой инструмент, который поможет компании поставить цели и следовать им, даже если у нее нет возможности нанять финансового консультанта.

Обещали вам шаблон финмодели - скачать и сделать копию можно здесь.

Не знаете, как построить финмодель? Запишитесь на встречу с финдиректором.

На основании полученной от вас информации в формате беседы он сможет подсказать, как построить финмодель самостоятельно, либо сделает ее для вас.

Наши финдиры работают с бизнесом из разных сфер: от производственных компаний и оптовых продавцов до веб-студий и сетей маникюра. Сможем найти решение под любой оборот и потребности.

На встрече финдиректор задаст вопросы, посмотрит на ситуацию в вашей компании и подскажет ряд решений, которые можно реализовать уже сейчас. Не тяните ;)