В статье расскажем, как узнать заранее, стоит ли брать кредит, и к чему это может привести.

Как заемные средства влияют на бизнес?

Почтальон Печкин давно завидовал коту Матроскину и решил тоже купить корову. Но она оказалась маленькой – издержки дешевой породы.Через месяц выяснилось, что корова Матроскина на каждый вложенный рубль создаёт 50 копеек прибыли, а бурёнка Печкина – всего 20 копеек, несмотря на одинаковые затраты. Если оба фермера расходуют на корм и уход по 1000 рублей, то первый фиксирует прибыль в размере 500 рублей с рентабельностью в 50%, а второй – 200 рублей с рентабельностью в 20%.

Отношение активов (коровы) к генерируемой прибыли — это эффективность их работы.

А теперь представим, что и Печкин, и Матроскин на покупку коровы брали в банке кредит на 1000 рублей под 25%.

В итоге кот заработал 250 рублей (50% прибыли > 25% по кредиту), а почтальон получил убыток 50 рублей (20% прибыли < 25% по кредиту).

Вывод - кредит можно брать лишь в том случае, когда эффективность бизнеса выше, чем процентная ставка по займу – как в случае с Матроскиным.

Как посчитать эффективность своего бизнеса (ROA)?

Теперь, когда мы разобрались с тем, как кредиты влияют на прибыль, можно перейти к расчетам ROA. В нашем случае ROA – это эффективность коровы, которая показывает, сколько прибыли приносит каждый вложенный рубль:ROA = операционная прибыль / активы * 100%

Операционная прибыль — это прибыль до вычета налогов, платежей по кредитам и амортизации.

Активы — это ресурсы компании, которые она использует, чтобы получать чистую прибыль, например: оборудование, деньги, запасы, дебиторка, недвижимость.

Сравните эффективность бизнеса со ставкой по кредиту

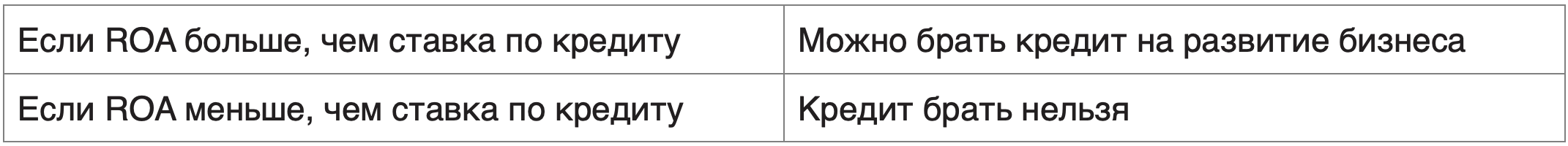

Мы рассчитали величину ROA для своего бизнеса и теперь должны сравнить этот показатель со ставкой по кредиту:

Но кроме банальных сравнительных операций, нужно более подробно проанализировать, как будет меняться прибыль, на какую именно сумму вырастет или снизится прибыль с кредитом, как изменится рентабельность собственного капитала и т.д. Для такого анализа существует множество онлайн-калькуляторов в открытом доступе.

Шаг 4. Обратите внимание на нюансы

Конечно, есть множество нюансов, которые нужно учесть, если компания собирается развиваться на кредитные деньги.1. Определить точки роста

С помощью каких инструментов компания будет развиваться? В какие активы она вложит заемные средства и как это вложение повлияет на ее финансовые результаты.?

Будет ли Печкин зарабатывать больше, если купит корову более дорогой породы? Какими будут расходы на приобретение и содержание? Всё это определяют с помощью финансовой модели.

2. Учесть изменение ROA

Кроме того, финансовая модель помогает понять, как изменится ROA после масштабирования бизнеса. Она может увеличиться или уменьшиться из-за колебаний спроса, кризисных явлений и т.д.

Помните, что даже после проведения всех необходимых расчетов нужно учитывать возможные риски. Поэтому при поиске кредитных предложений важно оставлять разницу в 2–3% между ROA и ставкой кредита. Это позволит перестраховаться и нейтрализовать часть угрожающих факторов.

3. Сделать скидку на точность данных

Если величина ROA в результате проведенных расчетов оказалась неточной, то необходимо учесть возможную погрешность и увеличивать «зазор» между ставкой кредита и ROA на величину этой погрешности.

4. Следить за динамикой ROA

Каждый месяц нужно проводить анализ ROA и оценивать динамику. Если ROA снижается, то нужно определить причины и сделать всё возможное для остановки снижения. Иначе кредит перестанет быть выгодным.

Например, если Матроскин весь предыдущий год работал с ROA в 18% и взял тогда кредит под 15%, то снижение ROA на 3% в течение этого года приведет его к работе «в ноль». А падение на 4% — к убыткам.

Выводы

Чтобы компании быстро расти, иногда необходимо прибегать к заемным средствам. Но делать это нужно с умом, чтобы не вогнать компанию в еще большие проблемы. Для этого просто пользуйтесь нашими советами.Брать кредит – ответственное решение, которое может повлиять на судьбу всей компании. Поэтому, прежде чем подавать заявку в банк, необходимо тщательно продумать все возможности и условия.

- В первую очередь, важен срок, на который вы берете займ, ведь его продолжительность влияет на общую сумму долга. Как правило, чем короче срок, тем меньше будет переплата. Однако в то же время, ежемесячные платежи будут больше.

- Также необходимо рассмотреть все доступные банковские услуги и сравнить ставки процента. Иногда, на первый взгляд, низкая ставка может скрывать дополнительные платежи, так что важно внимательно изучить договор.

- Очень важным является вопрос о залоге. В некоторых случаях, банки могут запросить залог в виде имущества организации или даже личного имущества заемщика. Это значит, что в случае просрочки платежей, банк имеет право забрать залог в счет погашения долга. Одобрение заявки и оформление займа может занять у сотрудников банка несколько дней, а иногда и недель. Банк проводит проверку клиента, изучает его кредитную историю, доходы и другие факторы. Все это время заемщику придется ждать одобрение или отказ. Поэтому, лучше заранее подготовить все документы и быть готовым к ожиданию.

- Бывают случаи, когда банк может отказать в выдаче денег. Это может произойти, если у заемщика плохая кредитная история, низкий доход или большие задолженности перед другими кредиторами.

- Обратите внимание, что альтернативные сервисы и финансовые инструменты, которые в последнее время растут как грибы после дождя - не лучший вариант для кредитования бизнеса. Они обычно работают быстрее и проще, чем традиционные банки. Возможность подавать заявку онлайн значительно экономит время клиента. Но ставка будет гораздо выше чем у потребительского кредита. А потому шанс банкротства компании - очень реалистичен. При оформлении заявки, внимательно изучите условия договора. При необходимости обратитесь за помощью к юристу или финансовому советнику. И помните, что реклама не всегда отражает реальное положение вещей.

Как видите, получение заемных денег- это не просто вопрос о том, хотите вы это или нет. Это вопрос о том, готовы ли вы принять все возможные риски и обязательства, связанные с этим. Только после тщательного анализа всех факторов можно принимать окончательное решение. Важно понимать, что в любом случае, придется вернуть долг. Часто люди, не вовремя закрывшие задолженность, сталкиваются с проблемами - начинают накапливать долги, их кредитная история становится плохой, и в дальнейшем банки могут отказать в выдаче денег. Наконец, если вам пришел отказ от банка в выдаче денег, это не конец света. Существуют другие способы привлечения инвестиций или увеличения доходов вашей компании. Главное - не отчаиваться и искать новые возможности.

Не знаете, нужен ли вам кредит? Запишитесь на встречу с финдиректором.

На основании полученной от вас информации в формате беседы он сможет подсказать, нужны ли вам заемные средства, а также поможет разобраться и найти ответы на болезненные вопросы.

Наши финдиры работают с бизнесом из разных сфер: от производственных компаний и оптовых продавцов до веб-студий и сетей маникюра. Сможем найти решение под любой оборот и потребности.

На встрече финдиректор задаст вопросы, посмотрит на ситуацию в вашей компании и подскажет ряд решений, которые можно реализовать уже сейчас. Не тяните ;)