Что такое НДС

НДС (налог на добавленную стоимость) – это транзитный налог, который изначально включается в стоимость каждого товара с момента начала производства.Что значит транзитный? Фактически он всегда оплачивается покупателем конечного товара, но при этом платит он его не напрямую государству, а компании-продавцу. Предприниматель является лишь держателем денег: он аккумулирует поступающие суммы НДС для их дальнейшего перевода в бюджет.

Пример: Компания ООО «Утренний стул» занимается сборкой, продажей и доставкой мебели до покупателя. Приобретая топливо для очередной грузоперевозки, «Утренний стул» оплачивает полную стоимость товара с уже включённым НДС. Полученная сумма налога будет накапливаться у нефтедобывающей компании и в конечном счете отправится в федеральный бюджет.

Входящий и исходящий НДС

НДС может быть входящим и исходящим. Когда компания приобретает товары (сырьё, оборудование и т.д.), начисляется входящий НДС. Государство возмещает входящий НДС компании.Исходящий НДС возникает в случае, когда компания реализует собственную продукцию, и уплачивается предпринимателем государству.

Пример: ООО «Утренний стул» выпустили из производства стол стоимостью 10000 рублей. Определяя цену без НДС, многие совершают ошибку, умножая полную стоимость на 80%. Правильным будет производить расчёт по формуле пропорции, где цена без НДС – 100%, а цена с НДС – 120%.

Таким образом, цена стола без НДС составит: 10000 * 100 / 120 = 8333,33 рубля. Исходящий НДС равен 1666,66 рублям.

Кроме того, для производства стола была приобретена древесина на сумму 3000 рублей.

Входящий НДС составит: 3000 * 20 / 120 = 500 рублей.

Разница между исходящим и входящим НДС – 1166,66 рублей – это та сумма, которую ООО «Утренний стул» перечислит в государственный бюджет. Если бы разница была отрицательной, то государство возместило бы сумму налога.

Декларация по НДС ежеквартально представляется в налоговые органы до 25 числа последнего месяца. Уплачивать налог можно в течение квартала, следующего за отчётным периодом.

Важная задача для предпринимателя – правильно рассчитать сумму НДС к оплате (исходящий) или возмещению (входящий).

Кто сколько платит?

В соответствии со статьёй 164 Налогового кодекса Российской Федерации предусмотрены следующие ставки налога на добавленную стоимость:20% – классическая и самая популярная ставка НДС. Она применяется в отношении:

- Компаний, работающих на основной системе налогообложения;

- Импортеров, за исключением тех, кто реализует социально-значимые товары;

- Компаний, оказывающих самим себе строительно-монтажные услуги.

- Детские товары;

- Некоторые продукты питания;

- Некоторые печатные издания (кроме рекламы и эротики);

- Медицинские отечественные и зарубежные товары.

Прежде чем применять пониженную ставку, необходимо свериться со справочником ОКПД2.

Даже если ставки исходящего и входящего НДС разные, сумма налога рассчитывается исходя из разницы между ними.

Почему НДСники работают с НДСниками

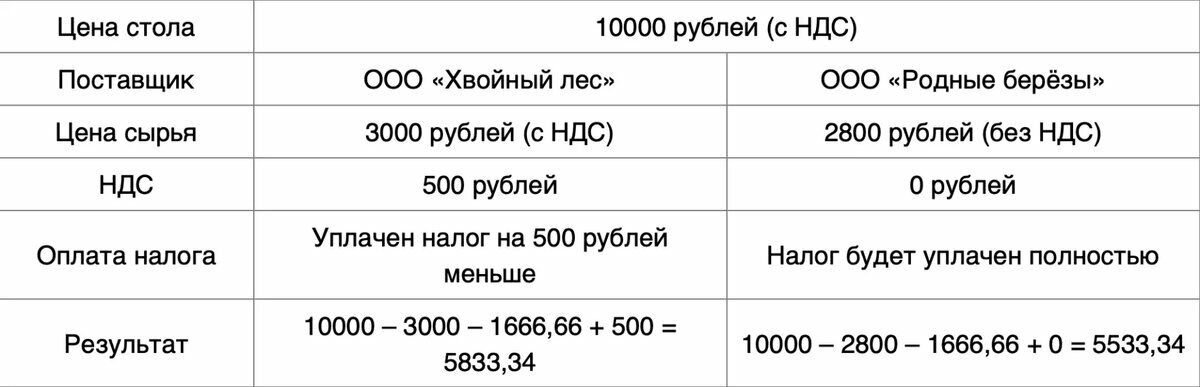

Пример: ООО «Утренний стул» долгое время закупали материалы у ООО «Родные берёзы», ориентируясь на более низкую стоимость – 2800 рублей за единицу (без НДС), а потом продавали стулья по 10000 рублей с исходящим НДС в 1666 руб. Так было до тех пор, пока менеджер по продажам ООО «Хвойный лес» не объяснил преимущества сотрудничества именно с его компанией и НДС 20%:

Таким образом получается, что закупать материалы выгоднее у "Хвойного леса", которые продают с НДС и в итоге уменьшат общую сумму выплачиваемого государству налога.

НДС в управленческом учете

Налог на добавленную стоимость появляется в трёх отчётах:Отчёт о движении денежных средств (ОДДС)

В отчете о движении средств не запариваясь пишем сколько денег потратили и сколько получили. Пришла тысяча рублей — записываем эту тысячу, неважно, есть в ней НДС или нет.

Отчёт о прибылях и убытках (ОПиУ)

Если вы работаете с НДС, то в отчете о прибылях и убытках нужно очищать выручку от НДС — как раз из-за того, что эти деньги вы просто передаете от покупателя государству. Они никогда не были вашими, поэтому финансовый результат не отражают.

Очистив выручку от НДС, вы сможете понять, сколько на самом деле заработала компания и что из этого можно тратить. Если не работаете с НДС, то и не надо его трогать, даже если ваши расходы включают налог на добавленную стоимость.

Баланс

В балансе отражаются и исходящий, и входящий НДС. При этом входящий НДС ― это актив, так как компании его возвратят, а исходящий НДС ― пассив, потому что компании нужно его отдать. Нас интересует разница между ними.

- Если входящий больше исходящего, то государство должно компании.

- Если исходящий и входящий НДС равны, то компания не платит НДС.

- Когда исходящий НДС больше входящего, компания перечисляет разницу между ними в бюджет.

Советы НДСникам

1. Нужно очищать выручку и расходы от НДС в ОПиУ, чтобы не было соблазна использовать эти средства в своих целях. Налоги – не шутки, нужно быть готовым их оплатить в любой момент.2. Важно уметь планировать перечисление НДС. За это обычно ответственен бухгалтер, чтобы выплата НДС не оказалась внезапностью.

3. Не использовать НДСные деньги. До того, как вы перечислили НДС в бюджет, можно использовать эти деньги, как краткосрочный беспроцентный заем на нужды компании. Но отдавать эти деньги государству нужно в срок.

НДС (Налог на добавленную стоимость) - это форма косвенного налогообложения, которая облагается на стоимость товаров и услуг на каждом этапе цепочки производства и реализации. Но как же юридические лица и индивидуальные предприниматели (ИП) на территории России могут применить вычет НДС и оптимизировать свои налоговые обязательства?

Важно понимать, что для учета НДС организации и ИП, облагаемые на УСН (упрощенная система налогообложения), должны вести книги учета операций по НДС. Это требуется для того, чтобы иметь возможность вычесть сумму НДС, включенную в стоимость приобретенного имущества, товаров, работ, услуг и имущественных прав. То есть, если вы купили, например, оборудование для своей фирмы, вы имеете право на получение вычета по НДС по этой сделке.

Сумма вычета считается следующим образом: от стоимости покупки (с учетом НДС) вычитается стоимость товара без учета НДС. Полученная разница и будет суммой вычета. Чтобы ее получить, вам нужно предоставить в налоговую фактуры, акты выполненных работ, и другие документы, подтверждающие правомерность их вычета.

При этом ст 171 и 172 НК РФ указывают, что основанием для получения вычета является факт оплаты поставщика по счет-фактуре. То есть, вычет НДС возможен только после того, как вы фактически уплатили деньги за товар или услугу. Однако важно понимать, что есть ряд операций, которые не облагаются НДС, а также существуют льготы, предусмотренные законодательством РФ. Напомним, что в России с начала 2019 года уровень НДС установлен в размере 20%. Это относится к основному перечню товаров и услуг, за исключением некоторых отдельных категорий. Исключения облагаются более лояльной ставкой - 10%. К примеру, некоторые медицинские товары, а также детские продукты и определенные виды продуктов питания попадают под льготную категорию. Но есть и товары, которые вообще не облагаются НДС при экспорте - тут ставка равна нулю. Но как долго продлится такое положение, непонятно. Большая часть сделок все же подпадает под стандартную ставку в 20%.

В случае камеральной проверки со стороны ФНС, важно иметь всю необходимую бухгалтерскую документацию на руках. Это позволит избежать возможного налогового риска, связанного с неправильной уплатой или вычетом НДС.

В завершении хотелось бы подчеркнуть, что вопросы учета и уплаты НДС - это сложная и ответственная часть работы бухгалтера. Не стесняйтесь обращаться за помощью к профессиональным консультантам и налоговым экспертам, которые помогут разобраться в этой области и избежать ошибок. Новости в области НДС и полезные кейсы вы всегда можете найти на нашем сайте. Будьте в курсе изменений и будьте уверены в своей бухгалтерии!

Не знаете, Как быть с НДС в вашем бизнесе? Запишитесь на встречу с финдиректором.

На основании полученной от вас информации в формате беседы он сможет подсказать, как вашей компании стать устойчивее, а также поможет разобраться и найти ответы на болезненные вопросы.

Наши финдиры работают с бизнесом из разных сфер: от производственных компаний и оптовых продавцов до веб-студий и сетей маникюра. Сможем найти решение под любой оборот и потребности.

На встрече финдиректор задаст вопросы, посмотрит на ситуацию в вашей компании и подскажет ряд решений, которые можно реализовать уже сейчас. Не тяните ;)